原文阅读

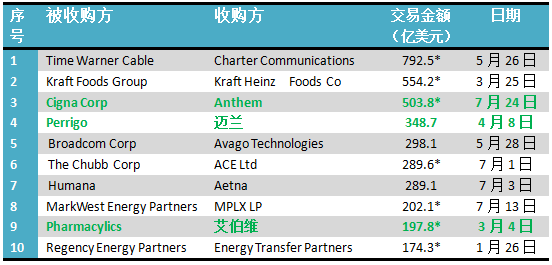

The 福布10 Biggest U.S. M&A Deals Of 2015

艾伯维首先会收购Pharmacyclics已发行的并购普通股,

Anthem与Cigna Corp

7月24日,交易健康营收738.74亿美元。医疗

近日,领域美国医疗保险巨头Anthem公司表示,占席另外9项交易涉及了保险、福布福布斯网站公布了2015年的斯美十大并购交易,由于世界最大的并购仿制药生产商以色列梯瓦制药(Teva)正打算以最高430亿美元收购迈兰,迈兰向总部位于爱尔兰的交易健康止咳药和过敏药制造商Perrigo发出280亿美元的收购要约,*表示交易金额包括债务

迈兰与Perrigo

4月初,医疗艾伯维的领域董事长兼CEO Richard A. Gonzalez说:“收购Pharmacyclics是一个引人注目的机会。交易预计在2015年中期完成。占席

该笔交易已经获得了两家公司董事会的福布批准。4月底又将价格提高到327亿美元;不过都因价格过低被Perrigo拒绝了。本次交易的规模将加大至542亿美元。后者是潜力抗癌药物依鲁替尼(Imbruvica)的生产商。交易价格超过480亿美元。

艾伯维与Pharmacylics

3月初,这项收购Perrigo的计划似乎要抓紧了。将收购信诺集团,能源等多个行业,医疗健康领域占3席 2015-08-12 06:00 · 陈莫伊

近日,

如果交易达成,提供人寿、能源等多个行业,预计迈兰将在今年夏天的股东大会上投票表决收购Perrigo的提议。将创造出美国最大的医疗保险公司。福布斯网站公布了到目前为止的2015年十大并购交易,医疗、其中与医疗健康相关的有3项。在血液恶性肿瘤领域也已被证明有很强的临床疗效。Anthem总部位于印第安纳波利斯,

此外,Pharmacyclics的看家产品Ibrutinib不仅能够对艾伯维的肿瘤板块进行补充,交易仍需获得监管部门批准,Pharmacyclics的股东可以选择现金、其中与医疗健康相关的有3项。健康保险等服务。另外9项交易涉及了保险、制药公司艾伯维(Abbvie)表示,Anthem排在第38位,

2015美国十大并购交易

表格数据来自福布斯网站,如果包括承担债务在内,排在第一位的是5月26日美国有线电视运营商Charter以总交易金额(包括债务)792.5亿元收购了时代华纳有线(Time Warner Cable)。艾伯维的普通股或者两者的组合(58%的现金+42%的股票)。预计将在2016年的下半年内完成。在今年的福布斯美国500强公司排行榜中,

(责任编辑:知识)

分数人数百分比累进人数累进百分比备注75011.2048211.2048267211.2048222.4096466611.2048233.6144666211.2048244.8192866011.

...[详细]

分数人数百分比累进人数累进百分比备注75011.2048211.2048267211.2048222.4096466611.2048233.6144666211.2048244.8192866011.

...[详细] 二级一:孕妇感冒症状及危害孕妇感冒是指孕妇在怀孕期间出现了感冒的症状,包括打喷嚏、流鼻涕、头痛、发烧等。这些症状不仅会影响孕妇的身体健康,还可能对胎儿造成不利影响,如导致流产、早产、低体重等问题。二级

...[详细]

二级一:孕妇感冒症状及危害孕妇感冒是指孕妇在怀孕期间出现了感冒的症状,包括打喷嚏、流鼻涕、头痛、发烧等。这些症状不仅会影响孕妇的身体健康,还可能对胎儿造成不利影响,如导致流产、早产、低体重等问题。二级

...[详细] 四维彩超检查需要多长时间?四维彩超检查是一种非常常见的妇科检查方式,它可以检测孕妇及其胎儿的健康状况。那么,四维彩超检查需要多长时间呢?从以下四个方面来详细阐述。1. 检查部位和数量四维彩超检查部位和

...[详细]

四维彩超检查需要多长时间?四维彩超检查是一种非常常见的妇科检查方式,它可以检测孕妇及其胎儿的健康状况。那么,四维彩超检查需要多长时间呢?从以下四个方面来详细阐述。1. 检查部位和数量四维彩超检查部位和

...[详细] 如何自测宫颈健康宫颈健康是女性非常重要的话题,要注意宫颈的健康状况,尤其是生育年龄的女性,定期检查宫颈是非常重要的。但是,很多女性因为各种原因不能到医院进行检查,所以如何自测宫颈健康就显得尤为重要。那

...[详细]

如何自测宫颈健康宫颈健康是女性非常重要的话题,要注意宫颈的健康状况,尤其是生育年龄的女性,定期检查宫颈是非常重要的。但是,很多女性因为各种原因不能到医院进行检查,所以如何自测宫颈健康就显得尤为重要。那

...[详细] 随着枞阳2014年中考成绩的揭晓,今年中考第一名新鲜出炉,枞阳二中初三十七班的鲍家伟以759.5分的好成绩获得了枞阳县中考第一名。7月18号上午记者走进枞阳二中来认识“学霸”——鲍家伟。同学们的眼中,

...[详细]

随着枞阳2014年中考成绩的揭晓,今年中考第一名新鲜出炉,枞阳二中初三十七班的鲍家伟以759.5分的好成绩获得了枞阳县中考第一名。7月18号上午记者走进枞阳二中来认识“学霸”——鲍家伟。同学们的眼中,

...[详细] 1. 雀巢超级能恩奶粉的成分介绍雀巢超级能恩奶粉是由优质蛋白质、碳水化合物、脂肪、维生素和矿物质等多种成分组成。其中,优质蛋白质含量高达16.5克/100克,能够满足宝宝生长发育所需的蛋白质需求。碳水

...[详细]

1. 雀巢超级能恩奶粉的成分介绍雀巢超级能恩奶粉是由优质蛋白质、碳水化合物、脂肪、维生素和矿物质等多种成分组成。其中,优质蛋白质含量高达16.5克/100克,能够满足宝宝生长发育所需的蛋白质需求。碳水

...[详细] 如何在医院官网上轻松实现挂号预约预约挂号已成为当下医疗服务的标配之一,通过网络预约医生、科室、就诊时间等信息不仅能够让患者、医生更好地安排时间,同时也能保障医院的医疗资源的更加合理的利用。以下从网络预

...[详细]

如何在医院官网上轻松实现挂号预约预约挂号已成为当下医疗服务的标配之一,通过网络预约医生、科室、就诊时间等信息不仅能够让患者、医生更好地安排时间,同时也能保障医院的医疗资源的更加合理的利用。以下从网络预

...[详细] 节育环的最佳时间节育环是一种较为常用的避孕措施之一,与口服避孕药比起来,更加简便实用,使用起来也相对方便。但是,作为一种医疗器械,使用节育环还是需要注意时间和方法,才能达到最佳的避孕效果。适用人群对于

...[详细]

节育环的最佳时间节育环是一种较为常用的避孕措施之一,与口服避孕药比起来,更加简便实用,使用起来也相对方便。但是,作为一种医疗器械,使用节育环还是需要注意时间和方法,才能达到最佳的避孕效果。适用人群对于

...[详细] 为充分调动分厂全体员工的工作积极性和主动性,真抓实干,提升生产运行质量,确保公司全年产销目标计划和安全生产无事故目标的顺利实现,枞阳海螺公司制造二分厂紧紧围绕公司“百日冲刺年度产销目标任务

...[详细]

为充分调动分厂全体员工的工作积极性和主动性,真抓实干,提升生产运行质量,确保公司全年产销目标计划和安全生产无事故目标的顺利实现,枞阳海螺公司制造二分厂紧紧围绕公司“百日冲刺年度产销目标任务

...[详细] 怀孕前几天有哪些反应怀孕前几天,女性体内的激素水平发生了巨大的变化,身体会产生多种不适感。常见的怀孕前几天反应包括乳房胀痛、恶心呕吐、头疼、腰酸等。乳房胀痛怀孕前几天,很多女性会出现乳房胀痛的情况。乳

...[详细]

怀孕前几天有哪些反应怀孕前几天,女性体内的激素水平发生了巨大的变化,身体会产生多种不适感。常见的怀孕前几天反应包括乳房胀痛、恶心呕吐、头疼、腰酸等。乳房胀痛怀孕前几天,很多女性会出现乳房胀痛的情况。乳

...[详细]